内部統制とは、企業経営の種々の目標、目的を達成するために、企業内部に設ける基準や業務プロセスのことで、

財務諸表の信頼性の確保、企業の業務効率化や法令遵守の促進など、様々な効果が期待できます。

目次

COSO(トレッドウェイ委員会支援組織委員会)

現在、内部統制の基本として多くの国で受け入れられているのが、

1992年に米国の The Committee of Sponsoring Organization of the Treadway Commission、COSO(トレッドウェイ委員会支援組織委員会)によって定められた COSO report です。

COSO report において、内部統制は以下のように定義されています。

Internal control is broadly defined as a process, effected by an entity’s board of directors, management and other personnel, designed to provide reasonable assurance regarding the achievement of objectives in the following categories;

(内部統制は以下のカテゴリーの目的の達成について、合理的な保証を提供することを意図した、事業体の取締役会、経営者および組織内の全ての人によって遂行されるプロセスと広く定義される)

内部統制の目的

事業経営に関わる人、物、コスト、時間の活用を合理的にし、不正や不祥事が事前に防止されるよう、規律や手続きを定めた上でそれを管理、監視すること。

- Reliability of financial reporting・・・財務諸表の信頼性の確保

- Effectiveness and efficiency of operations・・・業務の有効性と効率性

- Compliance with applicable laws and regulations・・・関連法規の遵守

- Safeguarding assets・・・資産の保全

具体的な内部統制の手続き例

- 資産の記録と管理は区別する・・・資産の増減を帳簿に記録する人と、実際に資産の管理をする人、そして記録の承認をする人は必ず別でなければなりません。

- 権限を明確にする・・・職務権限一覧を作成し、一人の担当者がどの業務をどの範囲まで行うのか、という権限を明確にします。

- 関連する取引には複数の個人や部署が介在する・・・複数の人が関わることにより、お互いが牽制しあって不正が起こりにくくなります。

- 記録が自動的に残る機器を利用する・・・機械による記録媒体などを利用すると、正確に記録が残せるだけでなく、あとで検証することが可能になります。

Cash control / 現金管理

現金は、最も盗難や紛失の危険性の高い資産です。企業が現金を適切に管理できる内部統制システムが非常に重要になってきます。

Imprest petty cash system(定額小口現金前渡制度)

定額小口現金前渡制度とは、少額の支払いを効率的に管理するための仕組みです。

ある一定期間に必要な現金を見積もり、小口現金金庫(Petty cash box)に入れ、現金が必要になった場合は、従業員に申請書類等に使用目的を記入してもらい、現金の管理責任者の承認を得てから必要額を受け取ります。

その後実際に現金を使用したら、領収書などを添えて管理責任者に報告します。

Petty cash(小口現金)の残りがわずかになったときに、支出金額を集計し、その分だけ金融機関より引き出して金庫に補充します。

Ex. 10月1日、小口現金を $200 に設定した。

当月、交通費 $30、事務用消耗品費 $50 の支払いがあった。

10月31日に $80 を補充した。

● 10月1日の仕訳

Dr. Petty cash 200

Cr. Cash 200

● 10月31日の仕訳

Dr. Transportation expense 30

Dr. Office supplies expense 50

Cr. Cash 80

Bank reconciliation / 銀行勘定調整表

預金口座が増減する取引は、企業と銀行の双方が記録します。

しかし企業の帳簿上の預金残高と実際の銀行預金残高との間で不一致が生じた場合、その原因を明らかにしたうえで実際の残高を計算および修正しなければなりません。

そのために作成されるのが Bank reconciliation(銀行勘定調整表)です。

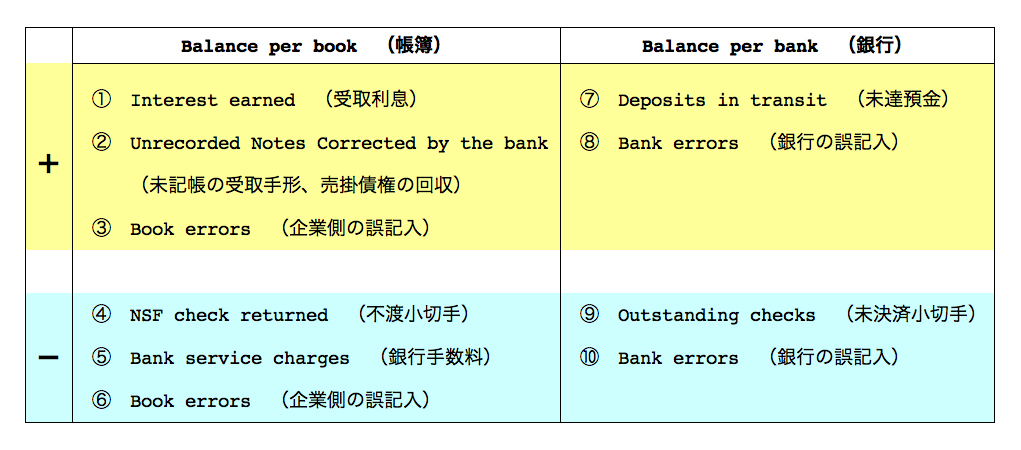

以下の図は、企業の帳簿側の処理と銀行側の処理の加減算を表にしたものです。

企業側の調整

① Interest earned・・・利息の受取額の記入漏れのため、修正する仕訳を行います。

② Unrecorded Notes Corrected by the bank・・・手形代金など、銀行側では既に回収しているものの、企業側に連絡がきていないことが明らかになった場合は、Cash を増加させる仕訳を行います。

③・⑥ Book errors・・・企業側の誤記入が発覚した場合は、Cash をプラスまたはマイナスする仕訳を行います。

④ Non-sufficient funds (NSF) check returned・・・取引先の残高不足によって小切手が不渡りになった場合は、銀行に返金を行わなければなりませんので、Cash を減少させる仕訳を行います。

⑤ Bank service charges・・・銀行手数料が課されたものの、企業側で記帳していなかった場合は、仕訳処理を行います。

銀行側の調整

⑦ Deposit in transit・・・未達預金とは、企業側が預金を行った場合、月末や時間外などで銀行での処理が翌営業日になってしまっていることをいいます。待っていれば銀行側が処理をしてくれますので、仕訳の必要はありません。

⑧、⑩ Bank errors・・・銀行側に間違いがあった場合は、銀行側で修正されますので、仕訳の必要はありません。

⑨ Outstanding checks・・・Check を発行したものの取引先が換金をしていない状態のため、企業側で仕訳の必要はありません。